En primer lugar pido disculpas al lector porque el artículo de hoy es un poco más largo que de costumbre. La razón es que en los últimos días no hemos parado de leer en los medios de comunicación noticias relacionadas con el VIX y la inversión en volatilidad. Lo cierto es que no todas ellas son muy afortunadas en los aspectos más técnicos, por lo que me gustaría hacer algunas puntualizaciones detallando algunos aspectos.

Para empezar tenemos que distinguir entre volatilidad implícita e histórica:

- Volatilidad implícita es la expectativa de volatilidad del activo subyacente en un periodo de tiempo determinado. Se obtiene a partir de la cotización de las primas de las opciones de las que despejamos la volatilidad. Ésta es uno de los parámetros que se utilizan para valorar las opciones junto con el precio del activo subyacente, precio de ejercicio, tiempo a vencimiento, tipos de interés y dividendos. Despejar esta volatilidad implícita no tiene ninguna complicación técnica y ofrece bastante información sobre las expectativas del mercado. Por ejemplo, si la volatilidad implícita de las opciones de IBEX de vencimiento marzo cotiza al 20%, como es un dato anual, hay que hacerlo diario dividiendo por la raíz de 252 (días hábiles del año), lo cual da 1,25%. Esto significa que el mercado cree que, de media, el IBEX 35 se va a mover menos del 1,25%. Habrá días que se mueva más y días que se mueva menos, pero esa es la media esperada.

- Volatilidad histórica es la volatilidad que efectivamente está realizando el activo subyacente. Habitualmente se mide con la desviación típica, que no es más que un promedio de los rendimientos que está teniendo el activo subyacente.

Una vez que hemos repasado los conceptos anteriores, podemos explicar qué tipos de inversión en volatilidad existen y sus fuentes de rentabilidad:

- Inversión pura en volatilidad, por medio de volatility swaps. Se compra o vende una determinada volatilidad futura (llamada strike para cuyo cálculo se utiliza volatilidad implícita) y se compara con lo que ha hecho realmente el activo subyacente, es decir, la volatilidad histórica o realizada. Es muy simple, si se compra un strike de 21% y acaba realizando un 22%, gana dinero, si acaba por debajo del 21% pierde dinero. Estos productos suelen ser OTC1 y los importes nominales no suelen estar al alcance del común de los mortales.

- Inversión en opciones con cobertura Delta Neutral. Prácticamente igual que el anterior, solo que en este caso el resultado depende de cómo se realice la volatilidad. Las opciones ganan o pierden dinero en función de tres factores: el precio del activo subyacente, el tiempo a vencimiento y la volatilidad2. Con la técnica Delta Neutral, lo que se hace es neutralizar el efecto de la tendencia del precio realizando compras y ventas del activo subyacente (Gamma Scalping). Así se compara la volatilidad a la que se ha comprado o vendido las opciones con la que realmente ha realizado en esas compra-ventas del activo subyacente.

- Inversión en opciones. Como ya hemos explicado en el párrafo anterior, el rendimiento de las opciones viene determinado por el movimiento del subyacente y de la volatilidad. El tiempo a vencimiento es predecible, cada día que pasa queda un día menos a vencimiento. Así una compra de opciones Call se beneficiará de una subida del activo subyacente y de subidas de volatilidad, pero se verá perjudicada por el paso del tiempo. Todo lo contrario ocurriría con una venta de Call. Una compra de Put es bajista en el activo subyacente, por lo que se beneficia por las bajadas de éste y también se beneficia de las subidas de volatilidad. Por otro lado, le perjudica el paso del tiempo. La venta de Put, lógicamente, es todo lo contrario.

En este caso, cuando las opciones llegan a vencimiento, lo que realmente importa es la volatilidad realizada, es decir, lo mucho o poco que se haya movido el activo subyacente hasta la fecha de vencimiento. Por lo tanto, el movimiento de volatilidad implícita tiene importancia si queda tiempo a vencimiento y se compra y vende antes de que llegue.

Una característica importante de la volatilidad de las opciones es que, normalmente, cada vencimiento cotiza con una volatilidad implícita distinta. Cuanto mayor es el plazo, más incertidumbre existe y por tanto mayor es la volatilidad implícita, es lo que llamamos “Contango”. Sin embargo, cuando un “shock” llega al mercado, la volatilidad implícita de los primeros vencimientos sube mucho mientras que las de los plazos más largos suben menos. Esto ocurre habitualmente porque no se espera que ese “shock” mantenga la volatilidad implícita alta durante mucho tiempo. A esta situación la denominamos “Backwardation”. En el gráfico 1 podemos apreciar la estructura temporal de volatilidad de las opciones del IBEX 35 antes y después del “Shock” de principios del mes de febrero.

Gráfico 1: Estructura temporal de volatilidad de opciones de IBEX 35 ATM el 2 de febrero de 2018 y el 6 de febrero de 2018. Fuente: elaboración propia a partir de datos de www.meff.com.

En vista de lo anterior, siempre surge una duda cuando se invierte en volatilidad a través de opciones… ¿utilizo opciones de vencimientos cortos o de vencimientos largos? Las opciones de vencimiento más largo son más caras y el cambio en el precio por cambios en la volatilidad implícita es mayor (es lo que denominamos Vega), sin embargo, como vemos en el gráfico anterior, reacciona mucho menos ante un “Shock” de mercado. La volatilidad de las opciones a Dic 18 ha pasado de 17,56% a 18,43% (+0,87%). Por otro lado, las opciones de plazos cortos tienen una vega más pequeña, por lo que el cambio en el precio por cambios en la volatilidad implícita es más limitado. Sin embargo, cuando hay un “shock” son las que más reaccionan. Vemos en el gráfico 1 que las opciones de Feb18 han pasado de 15,05% a 23,88% (+8,83%). ¿Con cuáles se habría ganado más dinero? Lo analizamos en el siguiente cuadro.

Cuadro 1: Evolución de la prima de dos opciones PUT ATM, una de vencimiento febrero y otra de vencimiento diciembre, entre el 2 de febrero y el 6 de febrero de 2018. Fuente: elaboración propia.

Como observamos en el cuadro anterior, el beneficio en euros es muy parecido. Ponemos a propósito la rentabilidad sobre las primas de un 193,05% (253,81/131,47) y un 30,85% (245,44/795,68). Pueden parecer elevadísimas, pero no son la rentabilidad real, ya que esta hay que calcularla sobre la inversión efectuada. Las opciones de febrero tienen un nominal de 10.200€ y las de diciembre de 9.900€. Si se hubiera comprado un futuro Mini IBEX 35 (o una cesta de IBEX 35, es lo mismo) de cada vencimiento el día 2 de febrero, el día 6 de febrero se hubiera perdido un 3,15% y un 3,95% en el futuro de febrero y diciembre respectivamente. Las primas desembolsadas son un 1,23% (131,47/10.200) para el vencimiento de febrero y un 8,04% (795,68/9.900) para el vencimiento de diciembre, por lo que éstas cantidades son la máxima pérdida posible. Por lo tanto, esta inversión en volatilidad en la que se obtiene un 2,49% de rentabilidad y tiene una pérdida limitada, en una situación en la que el mercado ha caído con bastante violencia…. tampoco que es se pueda decir tenga mucho riesgo.

Por otro lado, como hemos explicado anteriormente, hay estrategias con opciones a las que la volatilidad implícita afecta mientras quedan días a vencimiento, pero si se llega a vencimiento, donde se realiza el beneficio o la pérdida, lo que realmente afecta es la volatilidad realizada (histórica). Si comparamos qué ha pasado en los primeros días de febrero en el Índice IBEX 35 con Dividendos y en el índice Venta de Strangle (IVS) que está corto de volatilidad, observamos como la diferencia no es muy grande, es más, el índice IVS es mucho menos violento que propio IBEX 35.

Cuadro 2: Precios del IBEX 35 Con Dividendos e IBEX Short Strangle

- Inversión pura en volatilidad a través de Futuros del VIX/VSTOXX. El índice VIX/VSTOXX no se puede replicar y, por tanto, no existe una relación de arbitraje directa entre el índice y los futuros.

Este tipo de inversión en volatilidad que ha venido ganando adeptos en los últimos años, tiene sus ventajas e inconvenientes. Su principal ventaja es la facilidad con la que se toma posición directa en volatilidad. El futuro del VIX tiene un multiplicador de 1.000€ y un tick mínimo de 0,01, por lo que cada tick tiene un valor de 10€. Los futuros de VSTOXX tienen multiplicador de 100€ y se mueven a razón de 0,05, por tanto el tick size es de 5€.

Otra ventaja que tienen estos futuros es su correlación inversa con la renta variable, siendo una alternativa de cobertura en situaciones adversas del mercado.

Grafico 2: regresión entre el índice VIX y S&P500. Fuente: elaboración propia a partir de datos de www.cboe.com.

En el gráfico de regresión anterior (gráfico 2) la beta es -4,12, es decir, el VIX se mueve -4,12 veces lo que haga el S&P500. Esta afirmación hay que matizarla, ya que el coeficiente de bondad de ajuste (R2) es bajo, un 48%, y hemos utilizado datos desde 1990, un periodo de tiempo excesivamente largo. Si hacemos un gráfico de la Beta a 60 días y lo comparamos con el VIX (gráfico 3) observamos cómo hay momentos en los que la beta se dispara a niveles de -10, -12 o incluso más en los momentos en los que la volatilidad es muy baja. Esto refleja que la volatilidad del VIX, cuando se quiere utilizar como activo, es bastante violenta. Este es un inconveniente que debemos tener muy en cuenta.

Gráfico 3: Comparación VIX y Beta 60 días. Fuente: elaboración propia a partir de datos de www.cboe.com.

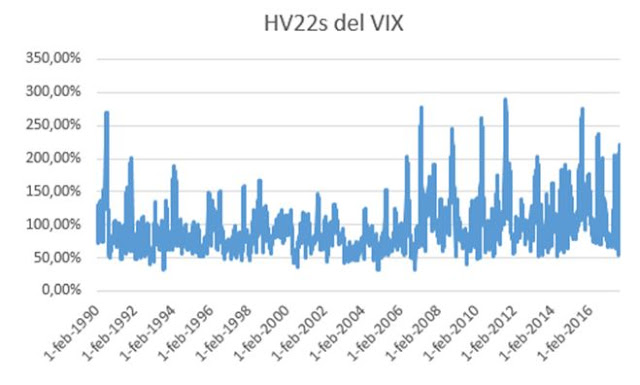

De hecho, en el gráfico 4 hemos calculado la volatilidad a 20 días del VIX para evidenciar la afirmación anterior. Es fácil darse cuenta de que la volatilidad de la volatilidad es muy volátil. Aunque parezca un trabalenguas, con volatilidades casi siempre por encima del 75% y de media un 104%, lo habitual es ver rendimientos diarios por encima del +-10%, y no son difíciles de ver rendimientos diarios del +-30% o +-40%.

Gráfico 4: Volatilidad realizada a 22 días del VIX. Fuente: elaboración propia a partir de datos de www.cboe.com.

Cuando se toma posición en volatilidad con futuros del VIX, hay dos fuentes de rentabilidad:

- El Roll Over (Rolling yield): como los futuros expiran, hay que cerrarlos y volver a abrirlos en el vencimiento siguiente generando un beneficio o pérdida según la estrucutra esté en contango o backwardation.

- El propio activo subyacente, aumentos o disminucuiones del VIX.

Si la volatilidad esta muy baja y estamos esperando a que aumente, a veces esa volatilidad baja es muy persistente y, si nuestras expectativas no se cumplen con el “timing” adecuado, el que la estructura temporal esté en contango machaca la posición. Hay que vender los futuros a precio bajo y volver a comprarlos a niveles más elevados. Por eso estar largo recurrentemente en volatilidad con futuros no es una buena estrategia. Por el contrario, estar corto en volatilidad genera bastante rentabilidad en base a este contango.

En el gráfico 5, podemos observar cómo se ha movido la estructura temporal de contango a backwardation desde el día 1 hasta el 7 de febrero de 2018. Cuando la volatilidad revienta, la estructura se pone en backwardation, de manera que los que estaban largos de volatilidad han ganado mucho por el aumento de la volatilidad y porque ahora el roll over les genera jugosas rentabilidades. Habitualmente estas estructuras de backwardation no suelen durar mucho tiempo.

Gráfico 5: estructura temporal del VIX en la primera semana de febrero de 2018. Fuente:www.vixcentral.com

A veces, por la propia violencia que tienen los primeros vencimientos, si lo que se quiere es invertir en este Rolling yield que genera el contango, es habitual la estrategia de utilizar vencimientos más alejados, tal y como se muestra en el gráfico 6 con el cuarto y el séptimo vencimiento de futuros.

Gráfico 6: Contango en % del primer y segundo vencimiento y del cuarto al séptimo vencimiento. Fuente: www.vixcentral.com.

- Inversión en volatilidad a través de ETN: es importante destacar que estos ETN (Exchange Traded Notes) son certificados, es decir, productos de deuda, a diferencia de los ETF (Exchange Traded Funds). La ventaja de estos últimos, como todo el mundo sabe, es la seguridad que ofrece un fondo, ya que no tiene riesgo de crédito. Se llaman ETP (Exchange Traded Products) a todos ellos, ya que siguen índices, cotizan igual, se compran y venden igual, pero hay que puntualizar que un ETN (certificado) y un ETF son cosas muy distintas.

Como el índice VIX no se puede replicar, estos ETN siguen a índices replicables como el S&P VIX Short Term Futures Index, que utilizan futuros de primer y segundo vencimiento.

Tal y como vemos en el gráfico 7, el índice VIX y el índice S&P VIX Short Term Futures tienen poco que ver, fundamentalmente porque el segundo está afectado por el contango tal y como hemos explicado anteriormente.

Un mercado tan obstinadamente alcista como el americano en los últimos tiempos ha hecho que, gracias a la rentabilidad de la estrategia Rolling yield del contango en posiciones bajistas de volatilidad, hayan proliferado un montón de productos en invierten a la baja en volatilidad y que tan tristemente se han hecho famosos estos días. Así, en los últimos años los ETN Inversos de este índice S&P VIX Short Term Futures Index han acumulado un patrimonio considerable.

Como hemos visto, la violencia de la volatilidad hace que ésta pueda subir drásticamente en un solo día, por eso estos índices inversos tienen cláusulas de terminación si la volatilidad sube más de un 80% en un día, ya que algo puede subir un 300% pero sólo puede caer un 100%. La activación de estos mecanismos ha hecho que para cerrar posición haya que comprar precisamente futuros del VIX o vender futuros de S&P500 para cubrir la posición y el efecto “bola de nieve” es el que hay llevado a esta situación, entre otras cosas. Un Squezze en toda regla.

Gráfico 7: Comparativa entre el VIX y el S&P VIX Short Term Futures. Fuente: elaboración propia a partir de datos de www.cboe.com y www.espanol.spindices.com

En mi opinión no podemos demonizar y clasificar la inversión en volatilidad como desestabilizadora por lo que ha ocurrido estos días. Existen varias maneras de invertir en volatilidad como hemos explicado. Tampoco podemos demonizar a las máquinas de HFT; a día de hoy con el mercado tan interconectado que tenemos y estas máquinas operando y buscando ineficiencias, los movimientos de corrección son mucho más cortos y bruscos. Pero algo que suele caracterizar a los movimientos que elevan mucho la volatilidad, es que no suelen perdurar mucho en el tiempo. A ver lo que dura este.

1 No se negocian en mercados organizados, sino con contrapartidas específicas como bancos de inversión.

2 En realidad, los dividendos y los tipos de interés también afectan, pero en opciones a corto plazo su efecto es muy limitado.

Señor Castellanos,

ResponderEliminarUsted habla de los fenómenos Backwardiation y Contango. ¿Sabe quiénes fueron los primeros en acuñar dichos términos?

Muchas gracias por su tiempo.